Отток капитала из России в этом году составит, скорее всего, порядка $70 млрд, согласно прогнозам Минэкономразвития, ЦБ и аналитиков. Вроде бы это на 13% ниже, чем в 2011 году. Однако проблема не в количестве, а в качестве. Структура оттока поменялась: если в 2011 году компании выводили средства для экспансии за рубеж, то теперь просто отправляют валюту на хранение в российские банки, а ЦБ учитывает эти деньги как отток. Главная причина сохранения гигантского оттока в том, что бизнес и население боятся ослабления рубля.

Экономисты "Альфа-банка" Наталия Орлова и Дмитрий Долгин еще в начале года были уверены, что отток капитала в этом году составит $70 млрд.

- В ноябре ЦБ повысил прогноз по оттоку капитала с $65 млрд до $67 млрд на этот год.

- Министр финансов Антон Силуанов в конце ноября заявил, что отток составит $65-70 млрд. Замминистра экономики Андрей Клепач также полагает, что чистый отток может составит до $70 млрд.

- Наибольший отток в этом году пришелся на первый квартал: тогда из страны утекло $34,6 млрд. Отток во втором квартале составил $9,7 млрд, а в третьем - $13,6 млрд.

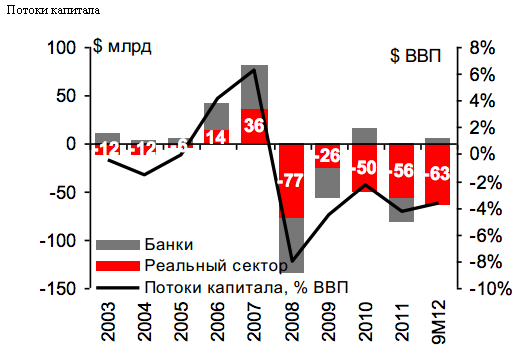

- В прошлом году отток составил $81 млрд - 4,5% ВВП против 4% в этом году, подсчитали в "Альфа-банке".

Бизнес вывозит все больше средств

Структура оттока не внушает аналитикам оптимизма:

- С 2008 года усилился отток из реального сектора экономики. Компании вывозят куда больше, чем банки, чья роль остается довольно скромной и даже снижается.

- За первые 9 месяцев этого года компании вывезли $63 млрд, что больше $56 млрд в 2011 году и $50 млрд в 2010 году.

- Большая часть оттока реального сектора так же пришлась на первый квартал - $25 млрд против $21 млрд во втором квартале и $17 млрд - в третьем квартале.

Частные компании вывозят все больше капитала

Компании создают себе подушки безопасности

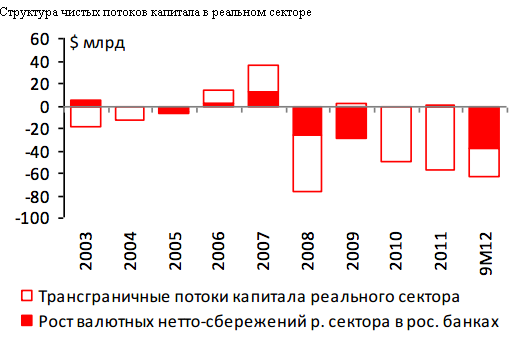

- В прошлом году отток капитала был связан с основном с трансграничными сделками компаний и россиян.

- В этом году на 60% связан с тем, что компании и граждане создают личные валютные резервы в российских банках.

Большая часть оттока связана с пополнением валютных депозитов

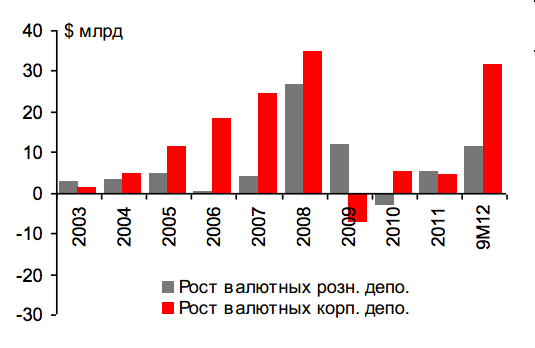

- За 9 месяцев 2012 года объем розничных депозитов в иностранной валюте вырос на $11 млрд, а корпоративных - на $31 млрд. В 2011 году рост был куда меньше - $5 млрд и $4 млрд соответственно. Примерно так же активно компании создавали валютные депозиты в 2008 году, перед кризисом и девальвацией.

- В том, что отток капитала принял такую форму, есть и свои плюсы. Во-первых, эти средства все еще могут использоваться внутри страны. Во-вторых, их можно легко конвертировать обратно в рубли, чего не скажешь об инвестициях, сделанных за рубежом.

В этом году, как и в 2008-м, компании наращивают валютные депозиты

Но есть и минусы:

- Если компания или частное лицо покупает иностранные финансовые активы или недвижимость за границей, то сможет получать с них реальный доход. Этого нельзя сказать о валютных депозитах в российских банках.

- Это оказывает давление на российские банки, которым сложно поддержать баланс своих валютных позиций.

- Кроме того, желание компаний и населения вкладывать в валютные депозиты говорит о том, что они просто не доверяют рублю или копят деньги на покупку активов за рубежом.

Рост кредитования - признак скорого ослабления рубля

Структура роста кредитования также говорит о том, что усиливаются опасению по поводу рубля, уверены Орлова и Долгин.

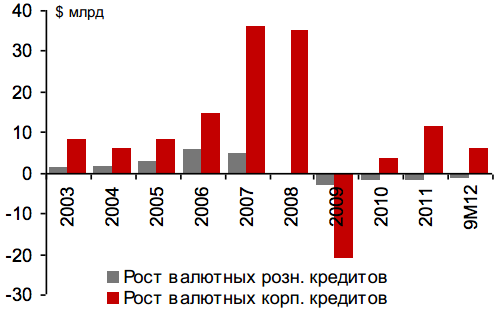

- Ни компании, ни бизнес явно не хотят занимать в валюте. В 2011 году валютные кредиты выросли на $10 млрд, а в этом году - лишь $5 млрд.

Валютные кредиты не пользуются популярностью

- Доля валютной задолженности в общих долгах российской компаний снизилась с 43% до 38% в третьем квартале 2012 года. Доля валютных займов в общей задолженности физических лишь составляет всего 4% против 15% до кризиса.

Население и бизнес снижают свою задолженность в валюте

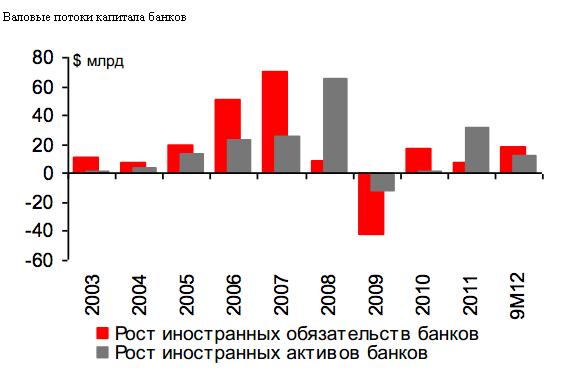

В результате валютные обязательства банков растут куда быстрее, чем их валютные активы: с января по сентябрь обязательства банков выросли на $18 млрд, а их активы - упали на $13 млрд. Из-за этого банкам приходится обеспечивать приток капитала в экономику, а не отток. Если через финансовый сектор в 2011 году утекло $24 млрд, то в этом году - вернулось $5 млрд.

Валютные обязательства банков растут быстрее активов

Компании и банки привлекают внешний долг

Несмотря на ожидания относительно падения курса рубля и связанную с этим опасность валютных займов, банкам и компаниям приходится занимать за границей, ведь в России просто недостаточно долгосрочных инструментов для инвестиций.

- С начала года и банки, и компании привлекли на внешних рынках по $22 млрд.

- Уже в течении двух лет они быстро наращивают свою задолженность, а это означает, что отток капитала никак нельзя объяснить выплатой процентов по ранее взятым долгам.

Компании активно занимают за границей

Отток капитала будет замедляться

В 2013 году отток капитала снизится до $50 млрд, прогнозируют в "Альфа-банке". Это связано с ужесточением бюджетной политики: у компаний и банков просто будет меньше финансовых ресурсов, которые можно будет перевести в валюту. Ежемесячно из российской экономики будут утекать около $4 млрд.

Способствовать снижению оттока будет замедление ростов депозитов, особенно в корпоративном секторе.

- У банков и корпораций также станет меньше стимулов для заимствований на внешнем рынке. Это связано с замедлением роста ВВП и денежными вливаниями в банковский сектор со стороны ЦБ.

- Из-за этих же двух факторов сохранятся опасения по поводу курса рубля. Компании и население все-таки продолжат наращивать валютные депозиты, просто не так быстро.

- С начала этого года накоплен уже достаточный объем корпоративного внешнего долга. Если обстановка в мире ухудшится, то погасить задолженность станет сложнее, и это также ускорит отток капитала.

- Кроме того, снижение оттока капитала будет происходить параллельно со снижением профицита счета текущих операций. Финансовый сектор по-прежнему будет чувствителен к ухудшению ситуации с платежным балансом.

Чтобы отток капитала сменился устойчивым притоком, нужно чтобы ставки по рублевым депозитам сглаживали риски, связанные с колебаниями курса рубля, уверена Орлова. ЦБ же сейчас вливает деньги в банковский сектор, что занижает ставки и повышает риск ослабления валюты.

По замыслу ЦБ, эта стратегия направлена на ускорение экономического роста, но реально она не работает - все деньги уходят в отток.

Как и другие аналитики, Орлова ожидает от ЦБ дальнейшего смягчения денежной политики, что приведет к ускорению инфляции и росту оттока. Таким образом, политика ЦБ по поддержанию роста экономики не даст оттоку капитала замедлиться.

Валерий Миронов, Центр развития Высшей школы экономики:

"У нас действительно получить дополнительную маржу, связанную с укреплением рубля, стало сложнее. До кризиса рубль укреплялся на фоне растущих цен на нефть. Тогда было выгодно вкладывать в российские активы из-за укрепления рубля - можно было получить дополнительный процентный доход.

Даже в долгосрочной прогнозе (до 2030 года) Минэкономразвития говорит о том, что рубль будет слабеть. Это необходимо для поддержания конкурентоспособности экономики. ЦБ также настроен на таргетирование инфляции, а не на поддержку курса рубля. Действия обоих органов говорят о том, что рубль будет слабеть.

Кроме того, квалифицированные инвесторы обеспокоены новой политикой ЦБ. Таргетирование инфляция в условиях экономики, зависимой от нефти, пагубно, ведь денежная политика становится проциклической. Когда нефть падает, то слабеет рубль и растут цены на импортные товары. Получается, что в это время возникает инфляция, а ЦБ ее пытается таргетировать и ужесточает политику тогда, когда реальный сектор нуждается в поддержке. У нас надо таргетировать инфляцию цен производителей, но об этом нигде не говорится.

Все это - фактор оттока капитала. Но это далеко не все. Когда предприниматели сами говорят о причинах оттока, они говорят о падающем спросе, тарифах естественных монополий и слабых институтах вообще. У нас нет долгосрочной стратегии развития институтов. Совершенно не ясно, как будут меняться правила игры.

Это накладывается на неопределенность, связанную с неопределенностью в мировой экономике и на неопределенность, связанную с ценами на нефть. Получается неопределенность в квадрате. А инвесторы уводят капитал туда, где неопределенность меньше".

Владимир Тихомиров, ФК "Открытие":

"Я считаю, что главным драйвером оттока являются выплаты по внешнему долгу частного сектора. Период активной реструктуризации внешнего долга сейчас закончился. До кризиса долг был в основном краткосрочным, затем правительство помогло расплатиться по долгам, а затем начался период реструктуризации. Сейчас этот процесс закончился. Приток капитала, связанный с долговой нагрузкой, существенно снизился, а выплаты по внешнему долгу остались существенными. В год на них уходит $100-110 млрд. Львиная доля оттока, таким образом, приходится на эти выплаты.

Говорить о том, что отток связан с опасениями насчет рубля - не совсем верно. Этого не видно из статистики. Валютные депозиты стабильны. Говорить, что население, банки или корпоративный сектор активно продают рубли и покупают валюту нельзя, так как иначе ситуация на рынке с рублевой ликвидностью была бы другой. Сейчас ощущается ее недостаток, а не избыток.

Может быть, часть оттока связана с тем, что крупные компании, особенно экспортеры, финансируют проекты за рубежом и из-за этого выводят средства.

Также возможно, что часть оттока объясняется методологией ЦБ. Например, компания заработала 100 единиц. 20-30 единиц она вернула в страну, а 10 или 50 единиц совершенно легально остались на ее счету за границей. Это актуально сейчас, ведь многие крупные проекты задерживаются, и компании, возможно, скопили на своих счетах большие средства. Это юридически легально, но считается оттоком.

Еще один фактор, который присутствует, но остается стабильным, - это отток, связанный с тем, что население или бизнес переводят часть своей деятельности за рубеж.

Прогноз "Открытия" на этот год по оттоку - $70 млрд, а на следующий - $50 млрд. В ближайшие 2-3 года оттока ниже $50 млрд не будет, если, конечно, не произойдет разворот в российской или глобальной экономике и бизнес не бросится инвестировать в Россию. Такое возможно и в случае изменения бизнес-климата".

/Финмаркет/

хорошо

хорошо